Le prix des carottes a augmenté de 65% en deux ans selon Test Achat (2023), tandis que celui des fish sticks de 21% et celui des frites surgelées de 64%. L’agence statistique belge indique quant à elle que le prix de l’ensemble de la nourriture a augmenté de 24% en deux ans (Statbel, 2023). La guerre en Ukraine, des sécheresses et la crise énergétique sont passées par là. Mais ces événements ne suffisent pas à expliquer la totalité de la hausse des prix. Des entreprises ont bénéficié des hausses de prix générales et ont engrangé des profits exceptionnellement élevés.

Le prix des carottes a augmenté de 65% en deux ans selon Test Achat (2023), tandis que celui des fish sticks de 21% et celui des frites surgelées de 64%. L’agence statistique belge indique quant à elle que le prix de l’ensemble de la nourriture a augmenté de 24% en deux ans (Statbel, 2023). La guerre en Ukraine, des sécheresses et la crise énergétique sont passées par là. Mais ces événements ne suffisent pas à expliquer la totalité de la hausse des prix. Des entreprises ont bénéficié des hausses de prix générales et ont engrangé des profits exceptionnellement élevés.

Par Olivier Malay, Docteur en économie (UCL), il enseigne l’éthique économique à Solvay et collabore au service d’études de la centrale CSC Alimentations et services.

Le but de cet article est de mettre en lumière ces profits réalisés dans le secteur alimentaire. Qui sont ceux pour qui les hausses de prix à la caisse ne sont pas un problème, mais une aubaine ? Cet article abordera d’abord la situation des supermarchés, puis de l’industrie alimentaire belge, et enfin des acteurs internationaux1.

Les supermarchés

Les supermarchés sont le dernier maillon de la chaine alimentaire. En 2022, ils ont fait face à des hausses de leurs couts de production, auxquelles ils ont répondu en augmentant leurs prix de vente. En parallèle, ou en conséquence de cela, les client·es ont acheté en moindre quantité. Selon Eurostat, les quantités vendues ont diminué de 7,5% en 2022 dans le commerce alimentaire belge. Dans ces circonstances, les hausses de prix ont-elles été suffisantes pour permettre aux supermarchés de maintenir leurs bénéfices, voire de les augmenter?

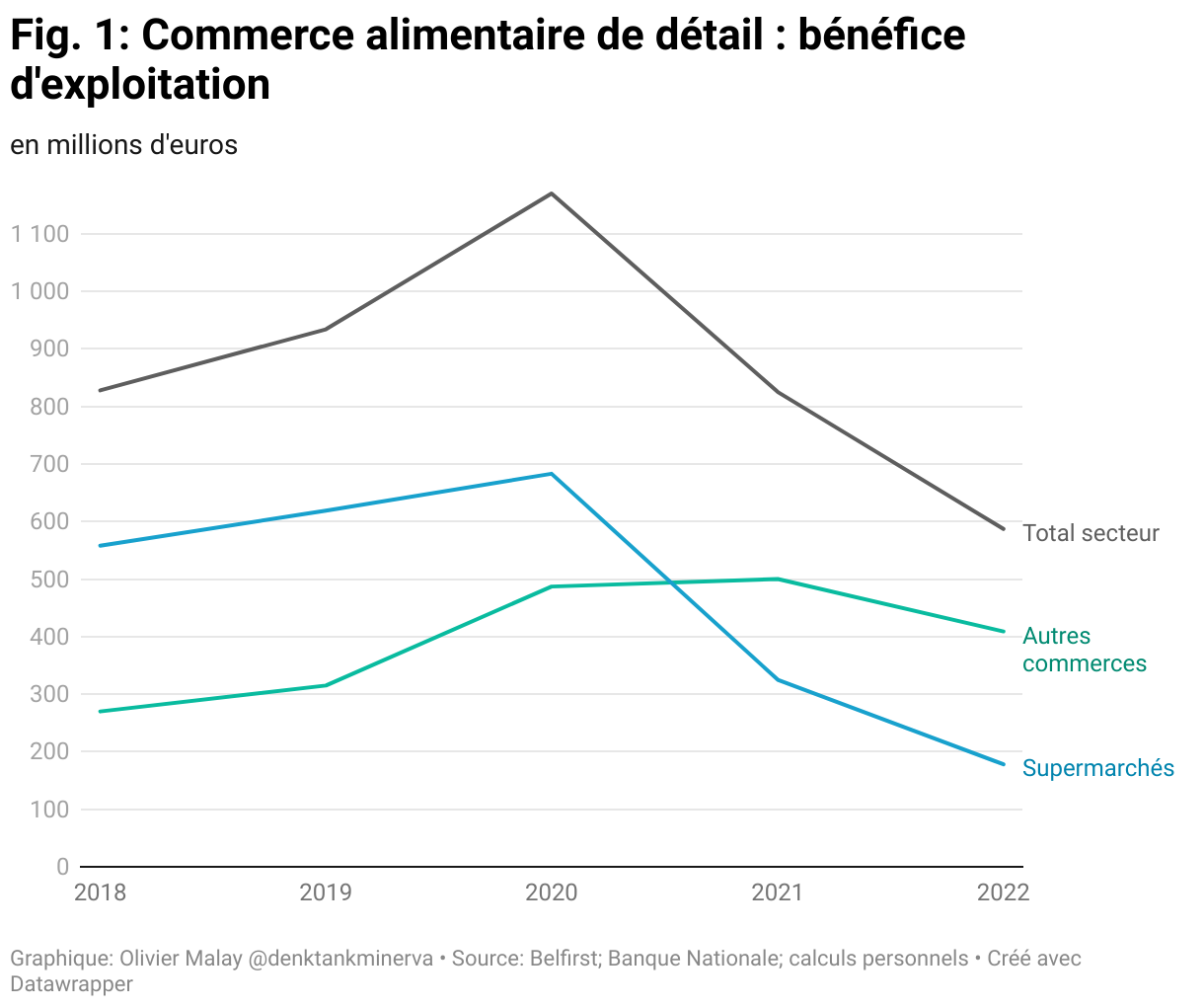

Pour le voir, il faut analyser leurs bénéfices, ce qui peut être fait en observant leur comptabilité, disponible à la Banque nationale. La figure 1 compile ces données2. Que peut-on voir? Il semble que les supermarchés n’ont pas profité des hausses de prix. Leurs profits 2022 sont plus faibles qu’au cours d’une année normale.

La baisse moyenne des profits masque cependant une diversité de situations contrastées. D’abord, les «Autres commerces», c’est-à-dire les plus petits commerces, semblent traverser la période en étant beaucoup moins impactés. La figure 1 montre qu’en 2022, leur bénéfice demeure supérieur à son niveau pré-pandémie. Ensuite, au sein des supermarchés, certains s’en sortent mieux que d’autres. Colruyt et Aldi sont ceux qui performent le mieux. À l’opposé, des enseignes comme Cora, Match et Mestdagh font des dizaines de millions d’euros de pertes. Notons que ces trois entreprises sont déficitaires depuis plusieurs années et leur situation n’est que peu liée à l’actualité.

Par ailleurs, si les supermarchés ne semblent pas avoir profité de l’inflation en 2022, il est probable qu’à partir de 2023, ils augmentent les prix pour tendre vers leur niveau de rentabilité pré-crise. Par exemple, le groupe Colruyt a annoncé qu’au 30 septembre 2023, son résultat d’exploitation était remonté à 246 millions d’euros (+128,1%) contre 108 millions d’euros un an plus tôt3. Pour les autres entreprises, il faudra attendre au moins juillet 2024 pour la publication des comptes 2023. On observera donc peutêtre un effet décalé. Enfin, notons que la figure 1 concerne le commerce de détail, c’est-à-dire de la vente aux client·es. Le commerce alimentaire de gros, c’est-à-dire le commerce inter-entreprises, affiche de bonnes performances en 2021 et 2022, notamment dues à la hausse des livraisons à l’Horeca.

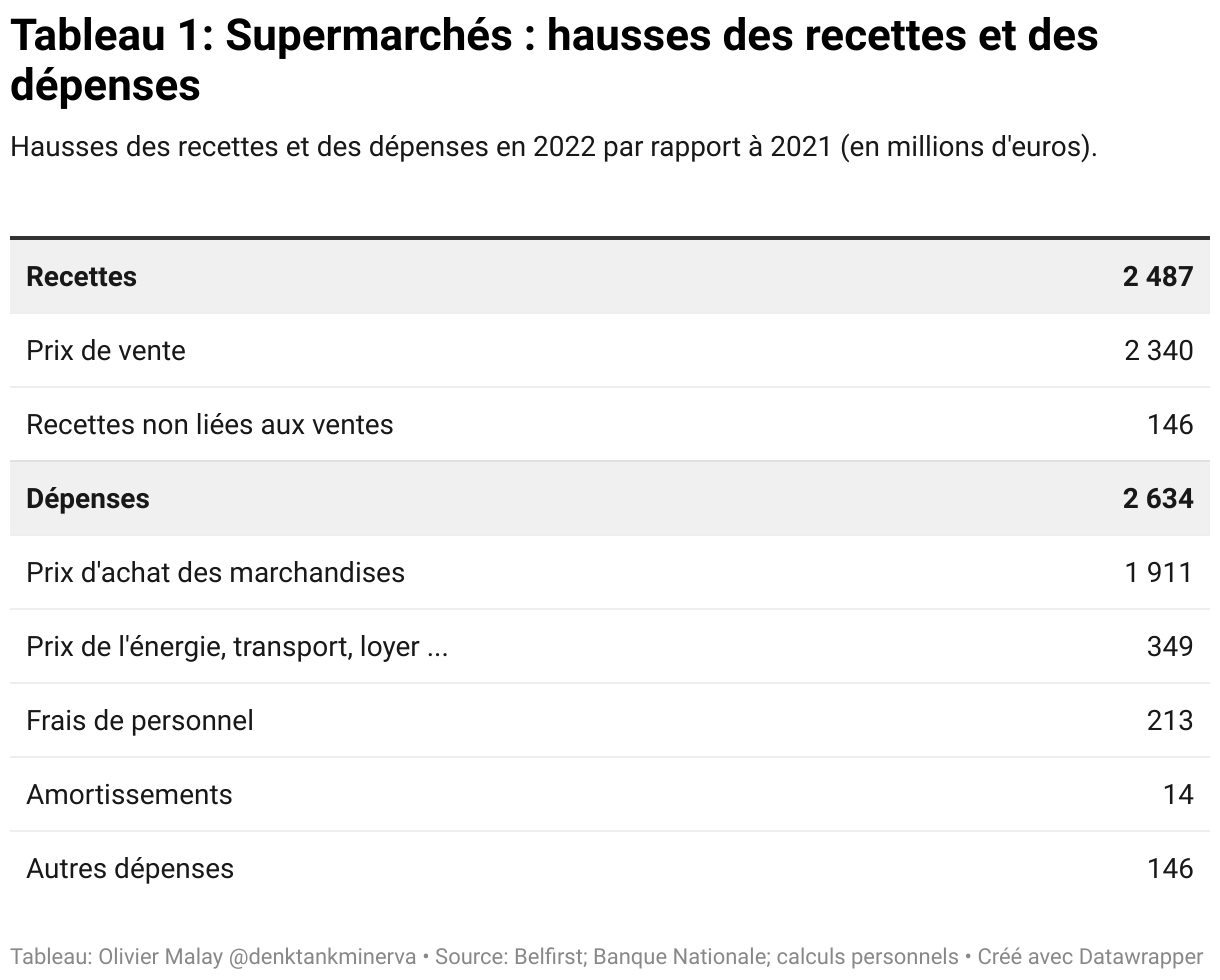

Malgré la diversité des situations, les supermarchés ne semblent pas profiter des hausses de prix en 2022. C’est donc qu’ils répercutent celles-ci et qu’elles viennent d’ailleurs. Encore une fois, observons les données comptables afin de déterminer leur origine. Le tableau 1 compile pour l’ensemble des supermarchés les montants des hausses de recettes et de couts par catégorie entre 2021 et 2022, après avoir neutralisé la baisse des volumes de ventes. On peut y observer quelles catégories augmentent le plus. Le tableau 1 montre que la hausse des prix de vente aux client·es en 2022 a rapporté 2,3 milliards d’euros aux supermarchés. Cet argent a servi à payer une série de couts en hausse. En particulier, plus des trois quarts (1,9 milliard d’euros) ont été dépensés pour payer la hausse des prix d’achat des marchandises, c’est-à-dire des produits achetés aux fournisseurs et vendus en rayon. À côté, les frais liés au fonctionnement du supermarché (énergie, transport, loyer, marketing…)4 n’ont augmenté que de 349 millions d’euros et ceux liés au personnel que de 213 millions d’euros.

Si l’on veut comprendre à qui bénéficie la hausse des prix, il faut dès lors remonter la chaine et analyser les fournisseurs des supermarchés.

L’industrie alimentaire

Les produits que l’on trouve en supermarché, comme les salades emballées, les biscuits ou les lasagnes, sont fournis le plus souvent par des entreprises relevant de l’industrie alimentaire. Ce sont des entreprises connues comme Danone, Unilever ou Ferrero, ou parfois moins connues comme le géant des fruits et légumes Greenyard, celui de la pomme de terre Clarebout, ou des plats préparés What’s Cooking (Come a Casa). Ces entreprises ont-elles profité de la hausse des prix ?

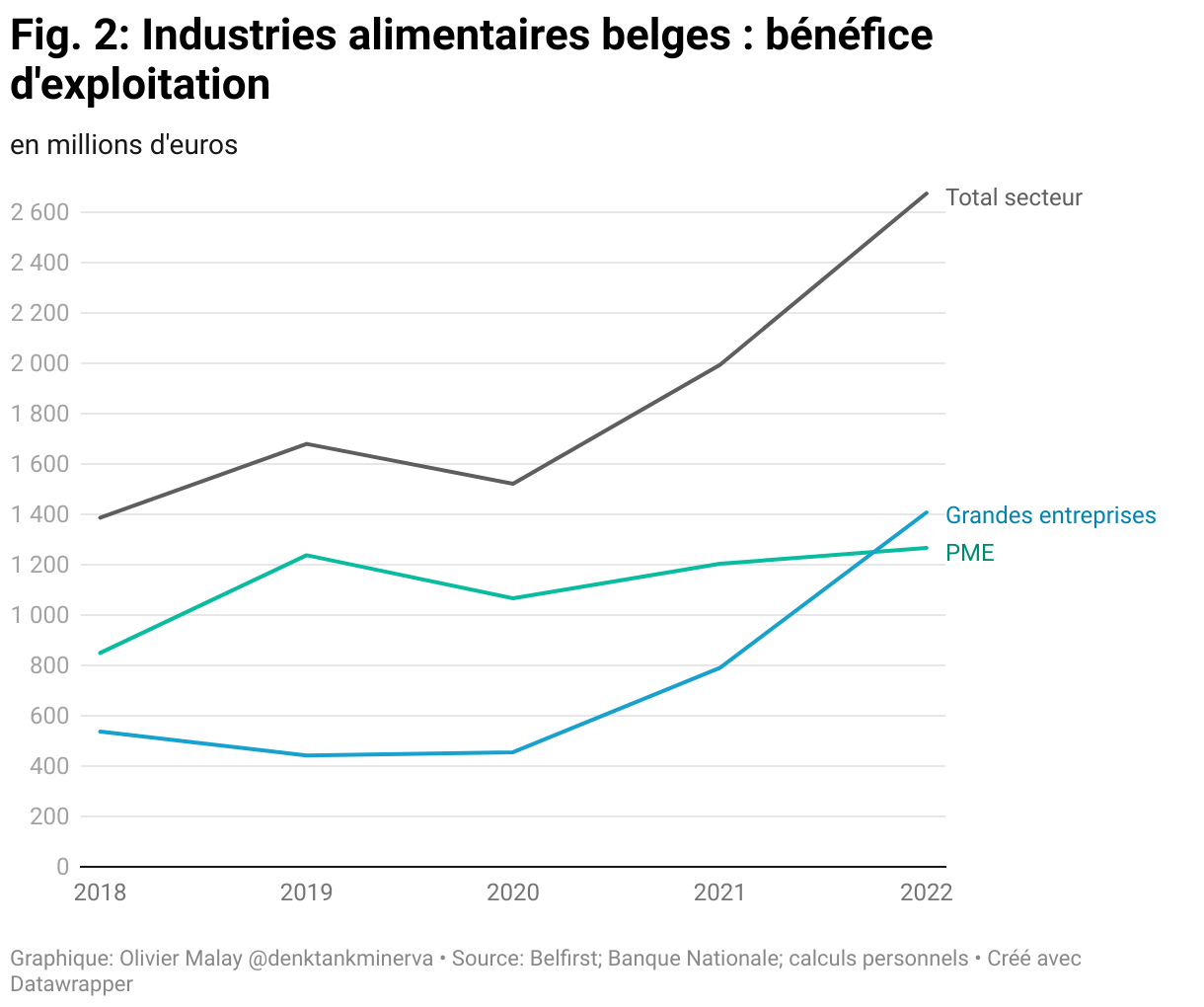

Ayons recours ici encore aux données de comptabilité des entreprises concernées. La figure 2 compile le bénéfice d’exploitation des industries alimentaires belges, en le subdivisant selon la taille de l’entreprise. Les filiales belges des multinationales étrangères qui produisent en Belgique sont inclues, mais pas les marques étrangères qui vendent directement aux supermarchés sans produire en Belgique. En observant la figure 2, on constate une hausse des profits du secteur de 33,2% en 2022 (+662 millions d’euros), et même de 78,2 % (+618 millions d’euros) si on se limite aux entreprises les plus grandes (200 travailleur·ses et plus). La situation est donc bien différente de celle du commerce alimentaire5.

Si l’on observe la rentabilité par rapport aux capitaux investis, on obtient une tendance similaire: la rentabilité opérationnelle était de 3,9% sur la période 2018-2021 (4,1% sur la période 2015-2021) et s’élève à 4,9% en 2022, soit une croissance de 26%.

Peut-on considérer que ces hausses de profits sont dues aux hausses de prix observées dans les supermarchés? D’abord, il convient de noter qu’environ la moitié (46,5%) de la production des industries alimentaires belges est exportée, et ce principalement vers les pays voisins (Conseil Central de l’Économie, 2023). Relevons aussi que les hausses de prix concernent toute la production, quelle que soit sa destination.

Selon Eurostat, l’indice des prix à la production des industries alimentaires belges a augmenté de 22% sur le marché national et de 26% sur les exportations. Sachant que la production exportée est un peu moins nombreuse que celle à usage domestique, il peut être conclu que près de la moitié des profits supplémentaires des industries alimentaires est réalisée à l’international.

Ensuite, il faut pouvoir exclure l’hypothèse selon laquelle les bénéfices élevés proviendraient d’une hausse de la production. Les données Eurostat sur les volumes des ventes sont utiles à cet égard. Elles indiquent qu’en 2021 les quantités vendues par l’industrie alimentaire belge (C10) ont augmenté de 3,7% et les prix à la production de 6%. Pour 2022, elles indiquent une hausse des quantités vendues de seulement 0,4%, pour une hausse des prix de 24%. Ces données suggèrent qu’en 2022, les profits supplémentaires proviennent essentiellement d’une hausse des prix vu que la production n’a que peu varié.

Toute hausse des prix n’accroit pas les profits. Comme dans le cas des supermarchés, une partie des recettes venant de la hausse des prix est utilisée pour compenser des hausses de couts (des matières premières, de l’énergie, etc.). Toutefois, contrairement au cas des supermarchés, les recettes supplémentaires dans l’industrie alimentaire sont supérieures aux couts supplémentaires. Ces dynamiques entrainent le bénéfice en hausse de 33,2% montré dans la figure 2. Sur la base de ces éléments, il est donc raisonnable de considérer qu’en moyenne, l’industrie alimentaire belge a augmenté ses prix plus que nécessaire et fait partie des profiteurs de crise.

Si l’on regarde le secteur de manière plus détaillée, on remarque que les profits en hausse ne sont pas un phénomène qui concerne toutes les entreprises alimentaires. Seules 46% d’entre elles font plus de bénéfice en 2022 qu’en 2021 et 35% réalisent un bénéfice en 2022 qui est 50% supérieur à celui réalisé en 2021. La figure 2 suggère d’ailleurs que c’est au sein des grandes entreprises (200 travailleur·ses et plus) que ce phénomène est concentré.

Sept entreprises belges aux profits records

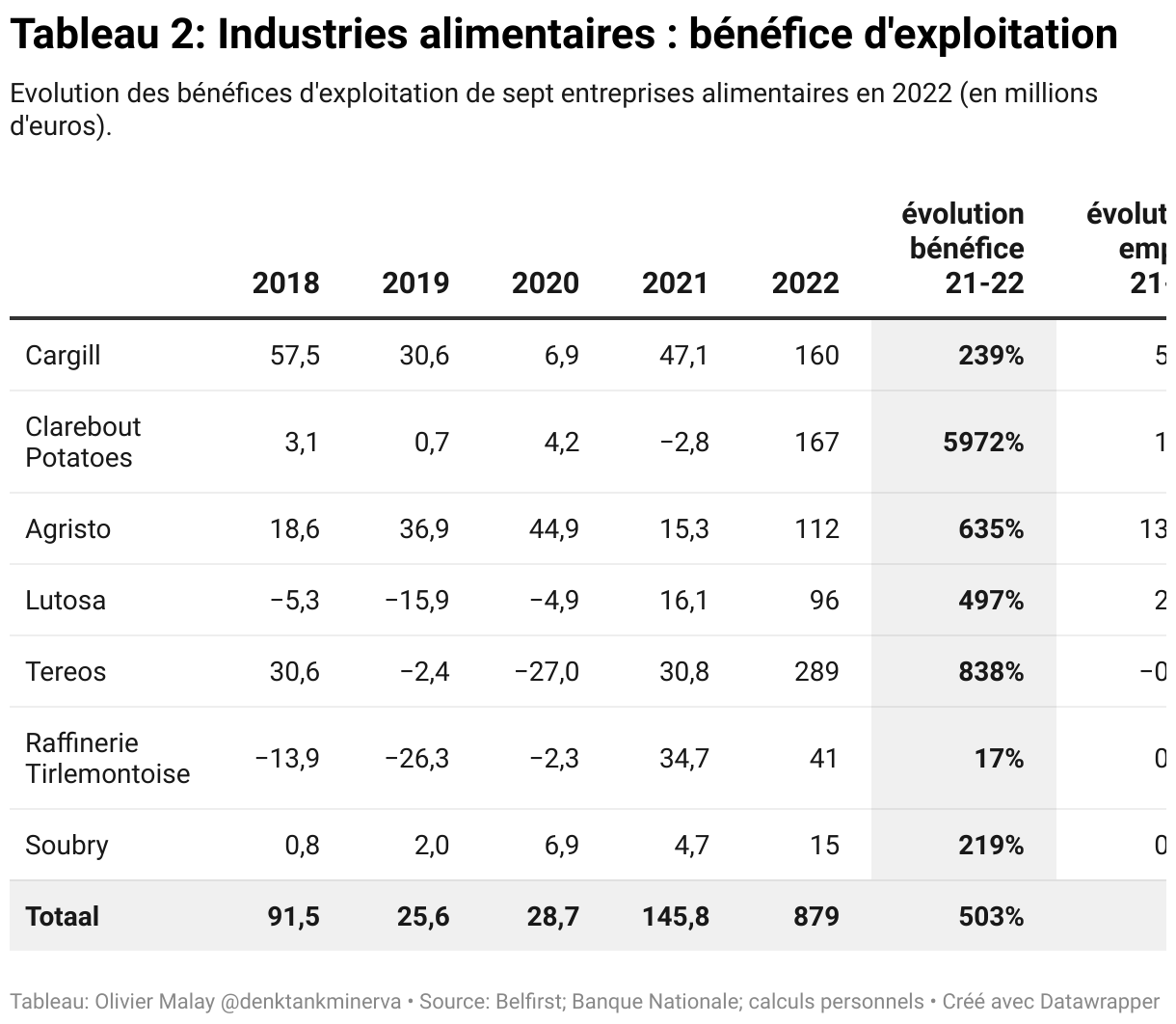

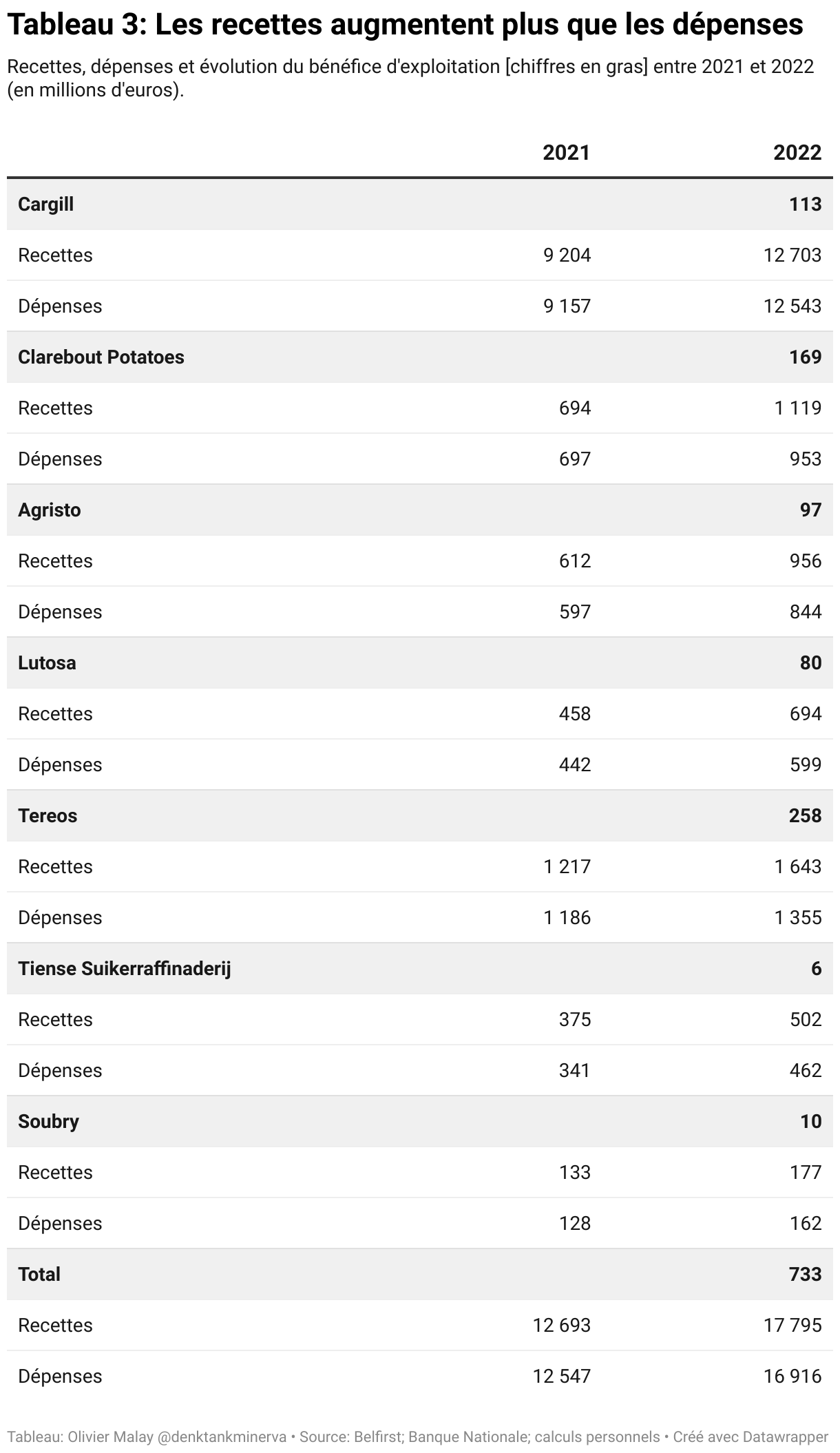

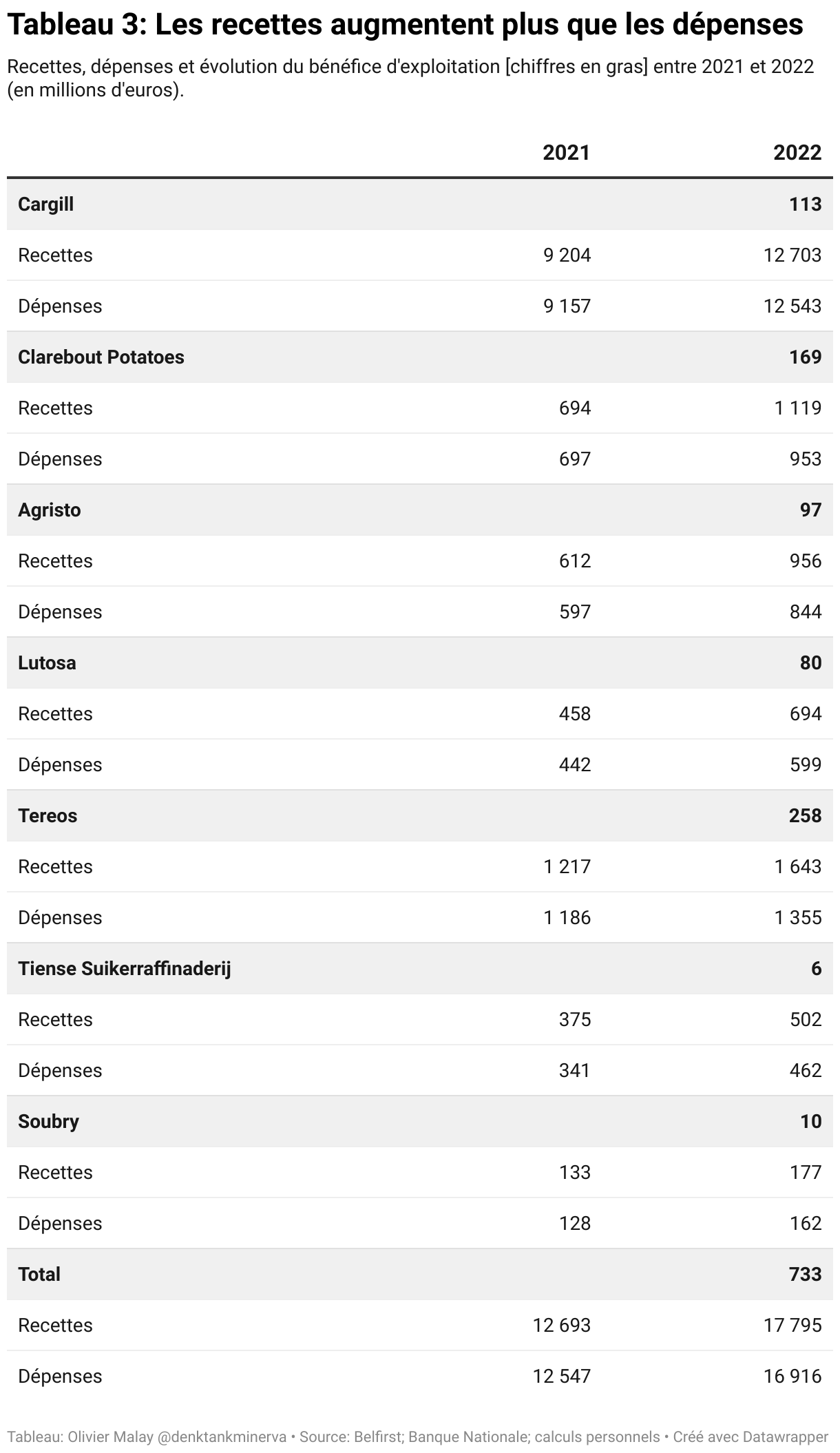

Nous avons vu que les bénéfices sont en forte augmentation dans les entreprises alimentaires belges, en particulier dans les plus grandes. Si l’on zoome encore plus sur les entreprises les plus performantes, on observe qu’un petit nombre d’acteurs réalise des hausses particulièrement importantes. Le tableau 2 reprend sept exemples d’entreprises qui atteignent des profits records en 2022 ou en 2022/2023 pour les entreprises à comptabilité décalée. Notons que les chiffres présentés concernent uniquement les entités belges de chacune de ces entreprises.

Considérés ensemble, les bénéfices d’exploitation de ces sept entreprises sont multipliés par six en 2022 (le ratio est le même pour les bénéfices après impôts). Elles ont pour point commun d’être des leaders dans leur secteur. Cargill est la plus grande entreprise alimentaire du monde. D’origine américaine, elle est spécialisée dans la fourniture d’ingrédients alimentaires et dans le négoce de matières premières. Peu d’aliments sont vendus sous la marque Cargill, mais nombre d’entre eux utilisent ses ingrédients (farine, viande, etc.).

En Belgique, l’entreprise possède plusieurs sites produisant des édulcorants, de l’amidon, des texturants, ou vendant des céréales et des oléagineux. Clarebout, Agristo et Lutosa sont de loin les trois plus grosses entreprises de pommes de terre et de frites belges. Avec deux autres concurrents plus petits, elles pèsent pour 90% du volume transformé du pays6. Tereos est une implantation belge de la multinationale française du même nom, qui est numéro 2 de la production de sucre au niveau mondial. La filiale belge produit de l’amidon, du glucose et de l’éthanol. La Raffinerie Tirlemontoise est connue pour le sucre de Tirlemont, fait à base de betteraves. Elle est une des deux sucreries belges et une filiale du groupe allemand Südzucker, lui-même numéro 1 mondial du sucre. Soubry est le plus grand fabricant de pâtes du pays et fournit 40 % du marché domestique.

Dans chacune de ces entreprises, les couts de production ont augmenté en raison de la hausse des prix des matières premières. Mais les recettes ont augmenté davantage et c’est cette différence qui a permis la croissance des profits, comme le montre le tableau 3. En particulier, les recettes d’exploitation cumulées de ces entreprises augmentent de 5,1 milliards d’euros en 2022 (+40,2%), alors que leurs couts d’exploitation n’augmentent que de 4,4 milliards d’euros (+34,8%). C’est cette différence de 5,7 points de pourcentage qui engendre des bénéfices d’exploitation supplémentaires de 733 millions d’euros. Notons qu’ici aussi, il faut pouvoir distinguer si les profits en hausse sont dus à des augmentations de prix, de quantités vendues, ou des deux. Dans le cas d’Agristo, des données ont été communiquées publiquement. L’entreprise indique que sa production a augmenté de 6,3% en 20227.

Sachant que ses recettes issues des ventes ont augmenté de 56,2%, cela suggère une hausse des prix de l’ordre de 50%, ce qui est nettement plus que ce qui est nécessaire pour couvrir la croissance des dépenses. La Raffinerie Tirlemontoise a communiqué une production de 630.000 tonnes de sucre en 2022, ce qui, selon son directeur, correspond «à un volume moyen similaire à celui des autres années»8. Les bénéfices en hausse en 2021 et 2022 proviennent donc en toute logique d’une hausse des prix. Les autres entreprises n’ont pas communiqué de données concernant leurs volumes. Sans y avoir accès, on ne sait pas déterminer l’origine de la hausse des profits. Deux commentaires peuvent toutefois être faits. D’abord, il est probable que la hausse des prix explique au moins une partie de la hausse des profits. En effet, le contraire nécessiterait des hausses des ventes ou des changements organisationnels d’une ampleur très importante et inégalée afin d’expliquer une telle croissance des profits sur une courte période. Ensuite, certains éléments de contexte peuvent donner des indications quant à l’évolution des volumes. Par exemple, les données sectorielles indiquent que la production belge dans le secteur des huiles (secteur, en partie, de Cargill), des produits amylacés (Tereos) et du sucre (Raffinerie de Tirlemont) sont en diminution en 20229. À l’inverse, ces données montrent une production en hausse dans le secteur de la transformation de pommes de terre (Clarebout, Agristo et Lutosa). Le tableau 2 montre aussi que l’emploi (intérimaire compris) est en stagnation ou seulement en légère hausse dans la plupart des entreprises mentionnées (sauf chez Agristo ou la croissance de l’emploi est de 13,4%). Cela suggère qu’il n’y a pas eu de larges hausses de la production nécessitant davantage de travailleur·ses (mais cela n’exclut pas une meilleure utilisation des capacités de production ou de nouvelles technologies). En somme, il est probable que les hausses des prix expliquent au moins une partie des hausses de profit, même si, en l’absence de données publiques sur les volumes, on ne peut le prouver.

Dans son ensemble, l’industrie alimentaire belge a donc profité de la période pour accroitre ses profits moyens de 33,2%, voire nettement plus dans le cas de certaines entreprises. Notons que certains autres géants alimentaires belges, tels que What’s Cooking (Come a Casa), La Lorraine (pain industriel), Greenyard (fruits et légumes des supermarchés), ou The Pork Group (viande) sont absents du tableau 2. La présence ou non de profits en hausse dépend de chaque sous-secteur de l’industrie alimentaire, tels que le pain, l’huile, les légumes, etc., et certains n’ont pas eu une bonne année10. Il est aussi possible que des entreprises ne réalisant pas de profits particulièrement élevés en 2022 en réalisent en 2023, mais les données comptables sont encore rarement disponibles. L’entreprise belgo-suisse Barry Callebaut, numéro 1 mondial du chocolat, a déjà communiqué des chiffres incluant les huit premiers mois de 2023. Elle affiche des profits en hausse de 26% pour une diminution de ses volumes vendus de 1%11. Il est probable que d’autres entreprises se situent dans cette situation en 2023: une hausse des profits facturée aux consommateurs via des hausses de prix.

Les négociants internationaux

Nombre d’aliments vendus en Belgique sont produits ailleurs. En outre, même pour ceux qui sont produits en Belgique, une partie des ingrédients utilisés proviennent de l’étranger. La hausse des prix a donc une dimension internationale très marquée. Il n’est pas aisé d’analyser l’évolution des profits alimentaires au niveau international, car les bases de données sont moins complètes qu’en Belgique. Cet article se limitera donc à deux éléments concernant la dimension internationale des hausses de prix.

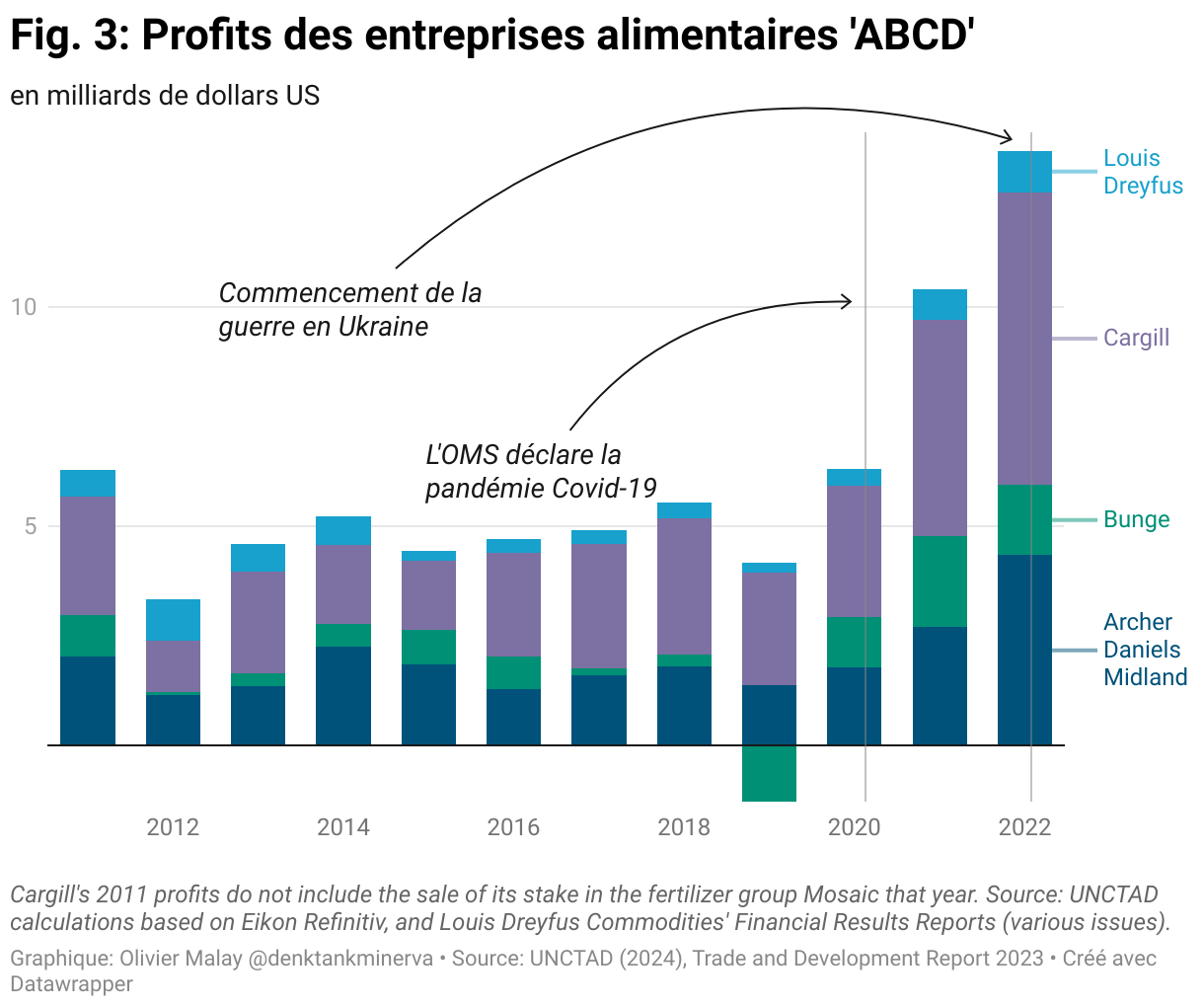

D’abord, il convient de noter que quatre grands négociants dominent le marché mondial des matières premières alimentaires : Archer-Daniels-Midland (ADM), Bunge, Cargill, et Louis Dreyfus. De par leurs initiales, on les appelle les «ABCD». Ils contrôlent entre 70 et 90% du marché mondial des céréales et donc de la base de la production du pain, des pâtes et des pâtisseries12. Ils sont aussi très présents dans les huiles, le sucre, le café, le maïs, le soja, ainsi que dans l’industrie et le transport alimentaire. Selon la Conférence des Nations unies sur le commerce et le développement (CNUCED) ainsi que Hietland13, les bénéfices de ces entreprises ont doublé en 2022 pour atteindre les 13 milliards de dollars. Cette hausse est donc leur contribution à la hausse des prix au supermarché en 2022.

D’autres entreprises multinationales ont également vu une hausse considérable de leurs bénéfices. L’entreprise américaine Mondelez, qui produit notamment les biscuits Lu, Oreo et Côte d’Or, a vu ses bénéfices après impôts atteindre quatre milliards de dollars en septembre 2023. Il s’agit d’une augmentation de 18% en un an, liée à une hausse des volumes de 2,4% et des prix de 14,6%14. Unilever, l’entreprise derrière les glaces Magnum, les soupes Knorr ou les produits Dove, a vu ses bénéfices atteindre 3,9 milliards de dollars sur la première moitié de 2023. Cela correspond à une hausse de 20,7% par rapport à la même période lors de l’année précédente, alors que les volumes vendus sont restés presque constants (-0,2%), et que les prix ont été augmentés de 9,4%15. Les fabricants d’engrais ont également vu leurs bénéfices augmenter, ce qui n’est pas sans lien avec une partie de la hausse des prix des matières premières 16.

Ensuite, notons que la période récente a été l’objet de nombreuses pratiques de spéculation. Une série d’acteurs anticipant la hausse des prix de l’alimentaire ont acheté des denrées alimentaires afin de les revendre plus tard à un prix plus élevé. Ce faisant, ils ont accru la hausse générale des prix. Un consortium de journalistes a analysé les variations du Trend Index publié par la banque commerciale française Société Générale17. Ils ont calculé qu’un groupe de dix fonds spéculatifs a réalisé un bénéfice estimé à 1,9 milliard de dollars en négociant du blé, du maïs et du soja sur la flambée des prix des denrées alimentaires au début de la guerre en Ukraine. Un an plus tôt, les dix fonds avaient largement subi des pertes sur ces matières premières alimentaires au cours de la même période.

De manière générale, la spéculation sur les denrées alimentaires s’est accrue dans la période récente. Azoulai et al. 18 relèvent qu’à la Bourse de Paris, les achats de grains par des acteurs financiers ont plus que doublé entre janvier 2020 et septembre 2022. À cette date, sept acheteurs de contrats à terme de blé sur dix étaient des spéculateurs sous la forme de sociétés financières. À la mi-2023, cette proportion s’approche de huit sur dix19.

Notons que les spéculateurs sur les denrées alimentaires ne sont pas uniquement des acteurs financiers comme des banques ou des fonds de pension. Selon la CNUCED (2023), de grandes entreprises alimentaires, notamment les « ABCD », ont développé dans la dernière décennie des filiales dédiées à la spéculation. Elles profitent donc de la situation doublement. D’une part, en augmentant les prix sur les produits transformés qu’elles vendent. D’autre part, en spéculant sur les achats et reventes de denrées alimentaires sans être soumises aux régulations du secteur financier. Au final, les spéculateurs, qu’ils soient financiers ou issus du secteur alimentaire, ont donc également contribué à la hausse des prix et profité de celle-ci.

Conclusion

L’analyse présentée ci-dessus montre que des profits importants ont été engrangés dans le secteur alimentaire au cours de la période 2021 et surtout 2022. Ils ne l’ont pas été par les supermarchés, mais au niveau de la transformation (industrie alimentaire), du négoce des matières premières ou de la spéculation. En particulier, en Belgique, l’industrie alimentaire belge a accru ses profits moyens de 33,2 % entre 2021 et 2022, principalement via des hausses de prix. La croissance des profits atteint même 78 % pour les grandes entreprises alimentaires (200 travailleur·ses et plus). En d’autres mots, lorsque les prix payés par les consommateur·rices augmentent, une partie de l’augmentation vient directement enrichir certaines entreprises et derrière elles leurs propriétaires. Quelles recommandations de politiques publiques peuvent-être formulées? La CNUCED (2023) propose de réglementer davantage la spéculation sur les produits alimentaires et fournit une série de pistes pour accroitre la transparence ou limiter certaines pratiques. L’État belge, qui est actuellement en recherche de financement, pourrait également taxer davantage les profits exceptionnels qui ont été réalisés, comme ce fut le cas dans une certaine mesure dans les secteurs énergétiques et bancaires.#

Bénéfice d’exploitation et bénéfice après impôts

Le bénéfice d’exploitation correspond aux bénéfices liés à l’activité productive de l’entreprise (le commerce, la production de nourriture…), c’est-à-dire avant résultat financier et impôt sur les bénéfices. Le résultat financier correspond aux opérations financières des entreprises telles que le paiement ou la réception d’intérêts bancaires, les gains et les pertes liés aux fluctuations des taux de change, les dividendes reçus, etc.

Pour obtenir leur bénéfice après impôts, les entreprises doivent donc, à partir du bénéfice d’exploitation, comptabiliser leur résultat financier ainsi que l’impôt sur les bénéfices. Lorsque l’on agrège le résultat financier 2022 des entreprises du secteur de l’industrie alimentaire, il en ressort un résultat financier positif de 503 millions d’euros (contre 258 millions en 2021), portant le bénéfice avant impôts du secteur de 2,66 à 3,16 milliards d’euros. Agréger tels quels les résultats financiers au niveau sectoriel donne un poids très important aux activités financières internationales de certains holdings par rapport aux activités de financement de la majorité des entreprises alimentaires. Par ailleurs, l’opération peut faire face à des doubles comptages, notamment des dividendes. Sans entrer dans les détails, il en résulte que le résultat financier agrégé n’est pas une mesure suffisamment adéquate à prendre en compte pour évaluer les bénéfices. Concernant les impôts, en 2022, les industries alimentaires belges ont payé 589 millions d’euros d’impôts sur les bénéfices (contre 395 millions en 2021). Après ajout du résultat financier et paiement des impôts, le bénéfice après impôts agrégé des industries alimentaires s’élève donc à 2,57 milliards d’euros en 2022, contre 2,66 milliards pour le bénéfice d’exploitation. Mais, vu les problèmes méthodologiques liés au résultat financier, il est plus pertinent d’utiliser l’indicateur du bénéfice d’exploitation pour comprendre les dynamiques sectorielles des bénéfices.

- L’article initial a été publié sur Minerva : O.MALAY, « À qui profite la hausse des prix dans les supermarchés ? », février 2024, Bruxelles, www.denktankminerva.be. 2. Sont compilées dans la figure toutes les entreprises répertoriées par Belfirst dans le code NACE4711 Commerce de détail en magasin non spécialisé à prédominance alimentaire. Il s’agit de 10.711entreprises. Parmi elles, sont considérés comme supermarchés Colruyt Group, Okay, Bio-Planet, Delhaize/Delhome, Aldi, Match, Smatch, Profi, Mestdagh, Carrefour, Cora, Spar, Jumbo, Albert Hein, Louis Delhaize. Lidl est exclu car il n’a pas d’entité juridique belge. La rubrique « Autres commerces» reprend les entreprises du code NACE 4711 qui ne sont pas considérées comme supermarchés. Lorsqu’une entreprise a une comptabilité décalée, elle est classée dans l’exercice comptable qui reprend la majorité des mois couverts. 3. Colruyt Group, « Informations semestrielles consolidées de l’exercice 2023/2024 », 2023. 4. Les frais de services et biens divers. 5. Sont compilées dans la figure toutes les entreprises répertoriées par Belfirst dans le code NACEC10 industrie alimentaire (C10). Il s’agit de 7987entreprises. Lorsqu’une entreprise a une comptabilité décalée, elle est classée dans l’exercice comptable qui reprend la majorité des mois couverts. 6. C. ANTIER, T. PETEL, P. BARET, «État des lieux et scénarios à l’horizon 2050 de la fiilière des pommes de terre en Région wallonne», Earth and Life Institute, UCLouvain, 62, 2019. 7. L’entreprise passe de 800.000 à 850.000tonnes de produits finis en 2022 (Agristo Annual Report & Website). 8. «La Raffinerie Tirlemontoise s’attend à une production de sucre similaire à l’an passée », La Dernière Heure, 2023. 9. Conseil Central de l’Économie (CCE), Rapport sur la conjoncture économique dans les industries alimentaires et la fabrication de boissons, 2022. 10. Notons également que le secteur de la production de boissons, non-étudié ici, se situe dans une situation nettement moins favorable. Cela explique notamment pourquoi les données agrégéesC10-C11 n’aboutissent pas au même résultat que celui présenté dans cet article. 11. Barry-Callebaut Annual Report, 2022/2023. 12. J. CLAPP, P. HOWARD, «The Hunger Profiteers », Project Syndicate, aout 2023. 13. M. HIETLAND, «Hungry for profits. How monopoly power tripled the profits of global agricultural commodity traders in the last three years », Somo, 2024. 14. Mondelez International Reports Q3 2023 Results. 15. Unilever 2023 First Half Results. 16. S. VAN HUELLEN, T. FERRANDO, «Who is profiting from the Food Crisis? Speculation, rent-seeking and rent-extraction in our food sector», 2023. 17. A. ROSS, M. GIBBS, «Top hedge funds made 1,9bn $ on grains ahead of tue Ukraine war food proce spike », Unearthed, 14 avril 2023. 18. L. AZOULAI, K. JACQUEMART, JF. DUBOST, «Inflation: When speculators profit from the food crisis», CCFD-Foodwatch Report, 2023. 19. S. VAN HUELLEN, T. FERRANDO, «Who is profiting from the Food Crisis? Speculation, rent-seeking and rent-extraction in our food sector », 2023.

Crédit photo Matt Page / flickr cc